什么合同不用缴纳印花税(哪些合同不用交印花税)

亲爱的网友们,你好。你是否有对什么合同不用缴纳印花税和哪些合同不用交印花税感到困惑的时候呢?在这篇文章里,我会尽我所能,为你们解答所有和什么合同不用缴纳印花税、哪些合同不用交印花税有关的问题。虽然文章可能稍显冗长,但我保证其内容对你们是有帮助的,让我们一起阅读下去,探索更多知识。

依据《中华人民共和国印花税暂行条例》第四条

下列凭证免纳印花税:

(一)已缴纳印花税的凭证的副本或者抄本;

(二)财产所有人将财产赠给政府、社会福利单位、学校所立的书据;

(三)经财政部批准免税的其他凭证。

第五条

印花税实行由纳税人根据规定自行计算应纳税额,购买并一次贴足印花税票(以下简称贴花)的缴纳办法。

为简化贴花手续,应纳税额较大或者贴花次数频繁的,纳税人可向税务机关提出申请,采取以缴款书代替贴花或者按期汇总缴纳的办法。

扩展资料

依据《中华人民共和国印花税暂行条例》第六条

印花税票应当粘贴在应纳税凭证上,并由纳税人在每枚税票的骑缝处盖戳注销或者画销。

已贴用的印花税票不得重用。

第七条

应纳税凭证应当于书立或者领受时贴花。

第八条

同一凭证,由两方或者两方以上当事人签订并各执一份的,应当由各方就所执的一份各自全额贴花。

第十条

印花税由税务机关负责征收管理。

参考资料来源:百度百科-中华人民共和国印花税暂行条例

二、哪些合同不用交印花税

以下合同不用交印花税:

1、既有订单又有购销合同的;

2、非金融机构之间签订的借款合同;

3、股权投资协议;

4、继续使用已到期合同;

5、委托代理合同;

6、承运快件行李、包裹开具的托运单据;

7、电网与用户之间签订的供用电合同;

8、会计、审计合同;

9、工程监理合同;

10、三方合同中的担保人、鉴定人等非合同当事人不需要缴纳印花税;

11、没有书面凭证的购销业务不需缴纳印花税;

12、商业票据贴现;

13、企业集团内部使用的凭证;

14、实际结算金额超过合同金额不需补贴印花税;

15、培训合同。

《中华人民共和国印花税暂行条例》第二条下列凭证为应纳税凭证:

(一)购销、加工承揽、建设工程承包、财产租赁、货物运输、仓储保管、借款、财产保险、技术合同或者具有合同性质的凭证;

(二)产权转移书据;

(三)营业账簿;

(四)权利、许可证照;

(五)经财政部确定征税的其他凭证。

第三条纳税人根据应纳税凭证的性质,分别按比例税率或者按件定额计算应纳税额。具体税率、税额的确定,依照本条例所附《印花税税目税率表》执行。

应纳税额不足1角的,免纳印花税。

应纳税额在1角以上的,其税额尾数不满5分的不计,满5分的按1角计算缴纳。

第四条下列凭证免纳印花税:

(一)已缴纳印花税的凭证的副本或者抄本;

(二)财产所有人将财产赠给政府、社会福利单位、学校所立的书据;

(三)经财政部批准免税的其他凭证。

第五条印花税实行由纳税人根据规定自行计算应纳税额,购买并一次贴足印花税票(以下简称贴花)的缴纳办法。

为简化贴花手续,应纳税额较大或者贴花次数频繁的,纳税人可向税务机关提出申请,采取以缴款书代替贴花或者按期汇总缴纳的办法。印花税实行由纳税人根据规定自行计算应纳税额,购买并一次贴足印花税票(以下简称贴花)的缴纳办法。

为简化贴花手续,应纳税额较大或者贴花次数频繁的,纳税人可向税务机关提出申请,采取以缴款书代替贴花或者按期汇总缴纳的办法。

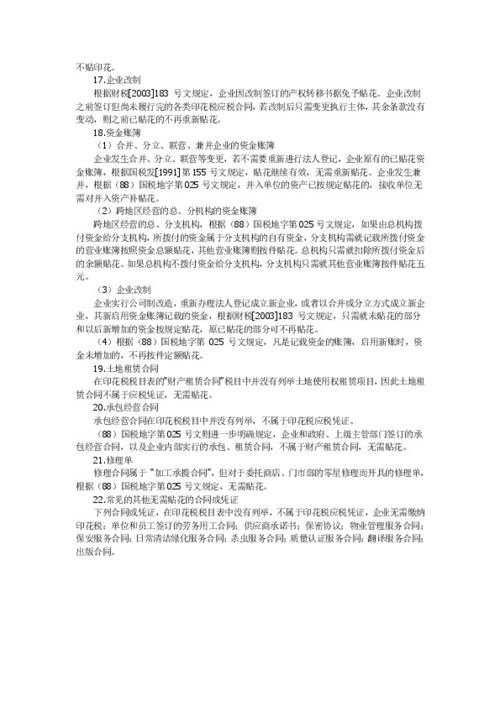

三、不需要交印花税的38种合同

以下合同不需要交印花税:非金融机构间的借款合同;委托代理合同;会计、审计、法律咨询合同;工程监理合同;电网企业与用户间的供用电合同;担保合同;劳务用工合同;物业管理、安保、保洁合同;广告代理合同;承包经营合同。

【法律依据】

《印花税暂行条例》第一条

在中华人民共和国境内书立、领受本条例所列举凭证的单位和个人,都是印花税的纳税义务人(以下简称纳税人),应当按照本条例规定缴纳印花税。

第二条

下列凭证为应纳税凭证:

(一)购销、加工承揽、建设工程承包、财产租赁、货物运输、仓储保管、借款、财产保险、技术合同或者具有合同性质的凭证;

(二)产权转移书据;

(三)营业账簿;

(四)权利、许可证照;

(五)经财政部确定征税的其他凭证。