老板买了2万的酒怎么入账(公司购买烟酒如何做账)

亲爱的网友们,你好。你是否有对老板买了2万的酒怎么入账和公司购买烟酒如何做账感到困惑的时候呢?在这篇文章里,我会尽我所能,为你们解答所有和老板买了2万的酒怎么入账、公司购买烟酒如何做账有关的问题。虽然文章可能稍显冗长,但我保证其内容对你们是有帮助的,让我们一起阅读下去,探索更多知识。

1、购买烟酒用于业务招待费的,计入销售费用-业务招待费科目。分录是:

借:销售费用-业务招待费

贷:银行存款

2、购买烟酒用于推广,宣传的,计入销售费用-业务宣传费科目。分录是:

借:销售费用-业务宣传费

贷:银行存款

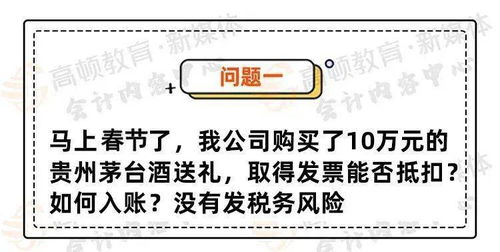

购买烟酒,能否抵扣进项税额,要看具体情况。

一般情况下,商业企业一般纳税人零售烟、酒,不得开具增值税专用发票,所以公司从商店购买烟酒,无法取得增值税专用发票,也就不能抵扣。

如果公司从烟酒批发公司等购买烟酒,取得了增值税专用发票,但是用于招待客户或者个人消费,是不得抵扣进项税额的。如果是由于赠送客户,由于要在赠送时视同销售计算销项税额,所以进项税额是可以抵扣的。

一般纳税人企业购买烟酒不得开具增值税专用发票。要票的话开普通发票,而不是专用发票《增值税专用发票使用规定》第十条一般纳税人销售货物或者提供应税劳务,应向购买方开具专用发票。

商业企业一般纳税人零售的烟、酒、食品、服装、鞋帽(不包括劳保专用部分)、化妆品等消费品不得开具专用发票。

增值税小规模纳税人(以下简称小规模纳税人)需要开具专用发票的,可向主管税务机关申请代开。

销售免税货物不得开具专用发票,法律、法规及国家税务总局另有规定的除外。

增值税是以商品(含应税劳务)在流转过程中产生的增值额作为计税依据而征收的一种流转税。从计税原理上说,增值税是对商品生产、流通、劳务服务中多个环节的新增价值或商品的附加值征收的一种流转税。实行价外税,也就是由消费者负担,有增值才征税没增值不征税。

二、老板开了二十万白酒和烟发票怎么做账务处理

企业购入的商品不属于增值税可抵扣项目,但又收到增值税专用法票的话,可以先将专票认证、计入“进项税额”,再做“进项税额转出”。申报月度增值税的时候,也有一个专门的地方能够填写“进项税额转出”的。这种方法最正规,不会产生“滞留票”。

如果金额不大的话,就可以干脆不认证、不计入进项,当普通法票全额入账就可以。但这样的话,那张专票就会变“滞留票”。

三、一般企业购买酒怎么入账

一般企业购买酒入账如下:

公司购买的烟酒,如果是用来招待客户,

借:管理费用-业务招待费,

贷:库存现金等科目.

公司购买的烟酒,如果是给职工作为福利,计提的时候,

借:管理费用等科目,

贷:应付职工薪酬-福利费.

发放的时候,

借:应付职工薪酬-福利费,

贷:银行存款等科目.

补充:

购买烟酒送礼的账务处理:

1、企业购买烟酒食品,并取得增值税专用发票:

借:库存商品--烟酒食品

应交税费--应交增值税--待认证进项税额

贷:银行存款

取得增值税专用发票且尚未认证通过,则票面增值税额计入"应交税费--待认证进项税"科目,待认证通过,转入"应交税费--应交增值税(进项税额)";然后视其用途、是否符合抵扣条件,决定是否进项税额转出.

2、按照相关规定,企业购买烟酒送礼的虽然取得增值税专用发票,但是不得从销项税额中抵扣,要做进项税额转出:

借:应交税费--应交增值税(进项税额)

贷:应交税费--待认证进项税额